医療費控除を申請すると所得税はどれだけ減る?|@DIME アットダイム

医療費が10万円を超えると適用できる医療費控除。

10万円を超えなくても適用できる場合やそのようなものが対象になるのか、疑問となる部分を解説する。

医療費控除とは?

医療費控除とは、1月1日〜12月31日の1年間で実際に支払った自分と生計が一になっている(扶養している必要はない)配偶者や親族の医療費を所得から控除でき、税金を軽減することができる制度だ。この控除は年末調整ではできず、かならず確定申告が必要だ。

医療費控除できる金額(最高200万円まで)

=医療費−保険などで補填された金額−[10万円(もしくは課税標準が200万円未満の場合は総所得の5%)]※課税標準とは、過去の損失と相殺した後の1年間のもうけ。給与所得のみなら給与所得控除後の金額(所得控除する前の金額)。通常、医療費が10万円を超えないと適用できず、入院などがない限り適用は難しい。

一方で、適用されやすい医療費控除の特例として、セルフメディケーション税制がある。

1月1日〜12月31日に自分と生計が一になっている(扶養している必要はない)配偶者や親族のために、薬局等で販売されている特定一般用医薬品等(OTC医薬品という)の購入で支払った金額の合計金額が12,000円を超える部分(88,000円が限度)を所得から控除することができる。この適用を受ける場合には、所得控除を受ける者が予防接種や健康診断など健康のための一定の取組をしている必要がある。

特定一般用医薬品等とは、以前は病院等で処方されていたものが薬局等で一般に買えるようになった医薬品のことで、購入時に薬のパッケージに印があり、かつレシートには★や◎などの目印がある。明細の添付が必要であるため、レシートを捨てずにとっておく必要がある。

医療費控除とセルフメディケーション税制の両方を選択することはできず、どちらも該当する場合はどちらか有利な方を選択する必要がある。

医療費控除が適用できる対象は?

医療費控除の対象となるものには主に以下が該当する。

・治療費・治療にための薬代・入院費・あんま、はり、きゅうなどの施術費用(治療にためで、健康保険適用にならない疲れを癒すための費用は対象外)・医療機関までの交通費・入院中の給食代・介護保険制度で提供された一定の施設・居宅サービスの自己負担額

具体的にはどのようなものが医療費控除の対象となるのか、疑問に答える。

■視力回復レーザー手術(レーシック)、オルソケラトロジー治療(角膜矯正療法)は?該当する。

■健康診断費用健康診断の費用は基本的には対象とならない。しかし、その健康診断で重大な疾病が見つかり、治療につながった場合には該当することになる。

■予防接種費用該当しない。

■出産費用該当する。定期検診、検査費用、入院費用等対象となる。出産時に保険金や出産一時金が給付された場合にはそれを除いた残額が対象となる。

■差額ベッド代合理的な説明ができる差額ベッド代は医療費控除の対象となる。医師の指示による使用、個室しか空きがなかったなど自己の都合だけではない合理的な理由があれば対象となる。

■コンタクト・眼鏡費用基本的には該当しない。眼科手術後の機能回復のための眼鏡、幼児の未発達視力を向上する眼鏡は対象となる。

■交通費電車・バスなどは対象、自家用車のガソリン代、駐車代は対象外。タクシー代は合理的に説明できる場合であれば該当する。例えば、出産など急を要するときにタクシーを利用した場合などが該当する。

■市販薬代該当する。病院などで処方されるものだけでなく、市販薬も該当する。その薬は治療のためであれば特定一般用医薬品等ではなくても該当する。風邪のための葛根湯などの一部漢方薬も該当する。ビタミン剤など治療のためではない薬剤は対象外だ。市販薬の中でも特定一般用医薬品等であればセルフメディケーション税制の適用の方が有利なこともあるため、薬局のレシートは大事に保存しておくのがおすすめだ。

■診断書作成料該当しない。

■マッサージ代治療のためであれば該当するが、あん摩マッサージ指圧師・はり師・きゅう師・柔道整復師の有資格者からの施術でなければならない。

■美容のための手術費用該当しない。

■医療用器具治療のためなら該当する。

■世話代親族以外への費用なら該当する。ちなみに謝礼代は対象外。

医療費控除の疑問

■医療費控除とセルフメディケーション税制

医療費もセルフメディケーション税制対象の医薬品が対象となるため、計算してみて有利な方を選択する必要がある。

例えば、医療費8万円、特定一般用医薬品5万円の場合(課税標準は200万円以上、健康への取組を行っている)

・医療費控除で控除できる額 8万円+5万円-10万円=3万円・セルフメディケーション税制で控除できる額 5万円-1.2万円=3.8万円

この場合、セルフメディケーション税制の適用の方が控除額が有利となるため、セルフメディケーション税制による控除を受けるのが適切だ。

前提として、医療費の明細書、薬局などで購入した市販薬のかかるレシートをきちんと保存しておいている必要があるが、会社員であれば健康診断を受けていることが多く両方が該当することが多いため、両方の制度で計算してみて有利な方を選ぶと良い。

■共働きの場合

共働きで扶養に入れていない妻であっても、同居して生計が一つになっているなら妻の医療費と合算して夫の医療費控除の適用を受けることができる。逆に、夫にかかった医療費を合算して妻の医療費控除の適用を受けることもできる。ただし、両方で重ねて受けることはできず、夫で妻の医療費を合算して適用し、妻で夫の医療費を合算して適用することはできない。医療費控除は10万円を超えないと適用できないため、基本的には生計を一つにしている家族で合算して適用した方が有利だ。

夫と妻どちらで適用されるのが有利かどうかでは、所得が高い方が有利となる。所得が高くなるほど税率が高くなるため、所得が高く税率が高い方に適用する方が所得控除の効果は大きくなる。ただし、住宅ローン控除で所得税が全額還付されている場合などは所得控除の効果がなくなるため、住宅ローン控除の適用を受けていない方で適用した方がよいだろう。

また、夫婦のどちらか一方が課税標準200万円未満である場合、10万円の足切限度額が小さくなる。200万円未満の場合課税標準の5%となるため、例えば課税標準100万円の場合100万円×5%の5万円を超えれば医療費控除の対象となる。課税標準が100万円未満であるということはその分税率も低いため効果としては低いが、セルフメディケーション税制が適用できず医療費が5万円~10万円未満であるときは医療費控除が通常適用できないはずが適用できることになる。ただし、課税標準が48万円以下(パート収入103万円以下)の場合には所得税がかからないため、医療費控除の効果は得られない。

例えば、夫課税標準500万円、妻課税標準75万円(パート収入130万円)、医療費6万円、特定一般用医薬品購入費が12,000円以下の場合

・セルフメディケーション税制の適用できない・夫で医療費控除 医療費10万円以下で適用できない・妻で医療費控除 足切限度額75万円×5%=3.75万円医療費控除額 6万円-3.75万円=2.25万円

妻はいくら税金を支払っているか。

【医療費控除適用なし】給与所得 130万円-55万円(給与所得控除)=75万円課税総所得金額 75万円-48万円(基礎控除)=27万円所得税=27万円×5%=1.35万円

【医療費控除適用あり】給与所得 130万円-55万円(給与所得控除)=75万円課税総所得金額 75万円-48万円(基礎控除)-2.25万円(医療費控除)=24.75万円所得税=24.75万円×5%=1.2375万円約1,125円所得税を減らすが、この適用を受けるには確定申告が必要。

おおまかに医療費控除額×適用税率分の節税効果があるとすると、税率が高い方が節税効果が高く医療費10万円未満でも配偶者が課税標準200万円未満であれば適用を受けられることもあるが、その確定申告の手間とその効果を考えると微妙なところだ。

例えば、税率33%で医療費が12.25万円かかったとすると、12.25万円-10万円=2.25万円の控除額が適用でき、2.25万円×33%=7,425円の所得税が減る。同じ控除額でも税率の違いで大きな差があるため、税率が高い人は医療費が10万円を少し超えるぐらいでも適用する方が良い。

医療費控除は保存が大切

病院等でかかった医療費は会社によっては一括管理し確定申告時に書類または電子データで送付してくれるところもあるが、基本は明細を保存してその明細を元に確定申告が必要だ。医療費控除の取りこぼしがないよう、医薬品購入のレシ-トも含めて大切に保存することが大切だ。

[NISA][iDeCo][ポイント投資]で着実に増やす!おひとりさま女子の堅実投資入門

「結婚したいけど、もししなかったら……?」「シングルの人生を謳歌したいけど将来は……」「今の夫と別れたら……」そんな漠然とした不安を抱えている女性は多いと思います。時代の変化も激しいので未来のことはどうなるかわかりません。ですが、備えあれば憂いなしです。将来のために今できるコトからコツコツ着実に進めてみてはいかがでしょうか? 本書ではFPとしてライフプラン作成、家計見直し、資産運用等のアドバイスを手がける大堀さんが投資信託、iDeCo、ポイント投資に絞って解説。 オススメです!

詳細はコチラ文/大堀貴子フリーライターとしてマネージャンルの記事を得意とする。おおほりFP事務所代表、CFP認定者、第Ⅰ種証券外務員。

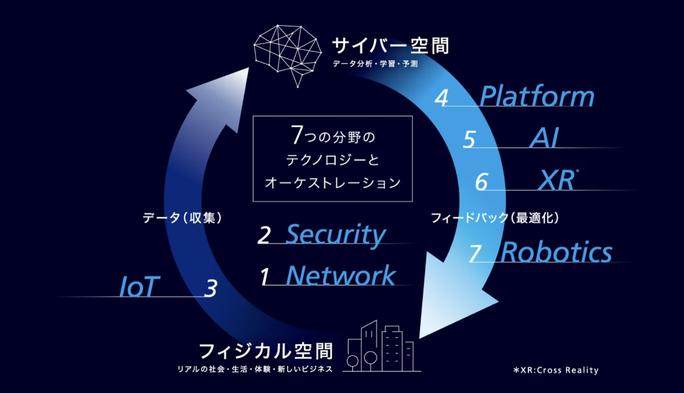

2030年にはAIコンシェルジュは実現する?KDDIの研究開発がつなぐ未来の姿(前編)|TIME&SPACE by KDDI

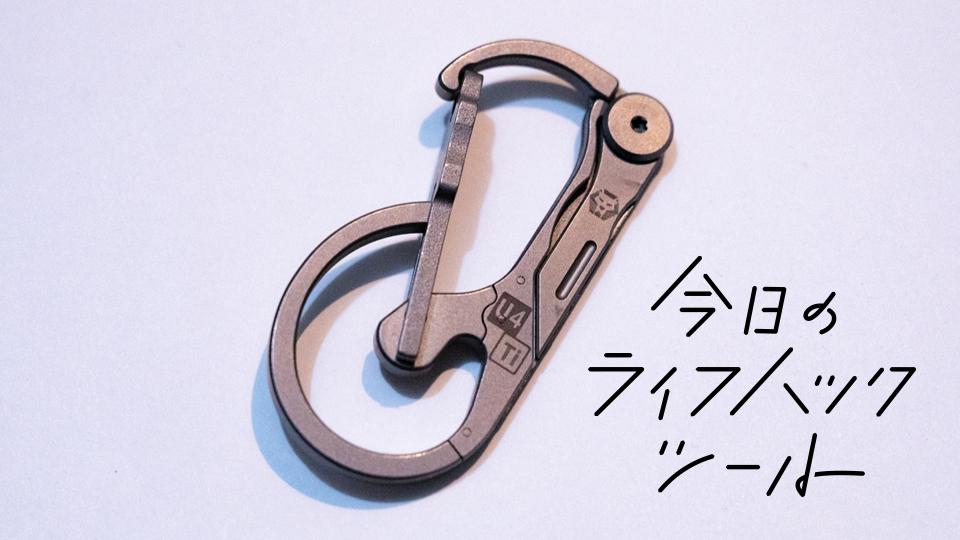

lifehacker lifehacker LifeHacker LifeHacker 玄関での梱包カットに便利なカラビナ。医療用の刃が切れ味抜群!【今日のライフハックツール】

【2021年】電子レンジとオーブンの最新おすすめ11選!選び方のポイントも徹底解説

1人暮らしのワンルームにおすすめ「収納家具」5選 無印や山善などのお手頃価格な家具が勢ぞろい!